从一棵梧桐树下的协议,到全球最大证券交易市场,纽交所如何走过这 200 周年?

2017年03月08日 14:10:01

来源:好奇心日报

从一棵梧桐树下的协议,到全球最大证券交易市场,纽交所如何走过这 200 周年?

1792 年 5 月,纽约华尔街 68 号的一棵梧桐树下,24 位股票经纪人签下了一份协议:

“我们,在此签字——作为股票买卖的经纪人庄严宣誓,并向彼此承诺:从今天起,我们将以不低于 0.25% 的佣金率为任何客户买卖任何股票,同时在任何交易的磋商中我们将给予彼此优先权。”

这份短短数行的《梧桐树协议》,最终在 1817 年 3 月 8 日促成了纽约证券和交易委员会(New York Stock and Exchange Board)的诞生,历经改革与兼并,如今它已成为全球最大的证券交易市场——纽约证券交易所(New York Stock Exchange)。

也就是说,今天,纽约证券交易所完整走过了 200 周年。

而这一切开始于一场经济危机。

在 18 世纪的纽约,谁都可以成为股票经纪人,没有报价牌,也没有固定的交易场所,人们往往就在路边完成交易。在这无序的市场中,曾担任财政部助理的威廉·杜尔(William Duer)投入大笔资金进行投机,而其他投机者笃定他有内幕消息,也纷纷跟着他去交易。

杜尔最终投机失败,且因为挪用公款入狱。在他入狱第二天,纽约就有 25 个人随之破产。按照当时的国务卿托马斯·杰斐逊(Thomas Jefferson)的计算,投机者损失总值达到了 500 万美元,相当于当时纽约的房地产总值。

签署了协议的 24 位经纪人都是当时比较成功富裕的经纪人,他们不愿意被牵涉到这样的危机中,希望能与真正有经验、有资金的人进行交易。他们最初在唐提咖啡屋(Tontine Coffee House)进行内部交易,1812 年战争爆发之后,联邦证券发行量急剧增加,交易量也随之上升,于是经纪人们决定成立更为正式的组织——纽约证券和交易委员会——来应付新状况。

这个组织采取会员制,在它刚成立时,你必须要缴纳 25 美元会费才能加入,而且并非交钱就能加入,新会员须由原会员提名,必须至少要有一年的股票买卖经验。

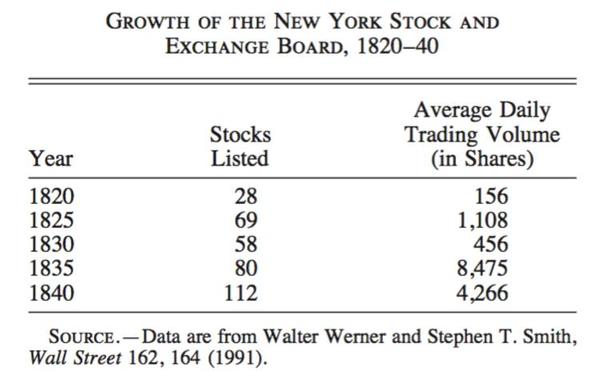

委员会一直根据当时组织与美国经济状况对加入条件进行调整,最为明显的是会员费:1833 年为 150 美元,1848 年则为 400 美元。如果你算上当时通货紧缩的影响,会员费的上涨会更为明显:1820 年至 1848 年期间美国生活成本下降了 17%。

不过,纽约证券和交易委员会会员的数量却不减反增,1820 年、1836 年、1848 年的会员数分别为 39、50 和 75 人。出现这样的状况的原因很简单——这是笔有利可图的生意。

纽约证券和交易委员会日常交易都在一个大房间里。委员会主席会一个接一个念出在委员会登记上市的证券名字,当某个名字被叫到的时候,也就意味着在场的人可以开始就其进行谈判了,买卖双方分别报价、达成交易,循环往复。

显然,和路边比起来,因为有组织、有固定交易场所,纽约证券和交易委员会更容易找到买方或卖方,交易效率更高。而且委员会成员可信度更高,更容易招揽来客户。

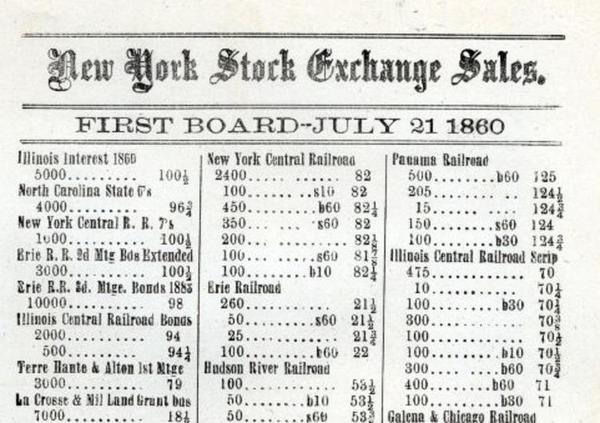

除此以外,虽然委员会的秘书会记录下成交价格,不过委员会最初并没有向媒体公布这些数据,直到数年之后他们才改成每周公布一次。这也就意味着,委员会成员会比场外的交易者有更多信息。

纽约证券和交易委员会迅速成为了纽约证券交易的中心,不过此刻它的影响力还局限在纽约。实际上,纽约证券和交易委员会并非美国第一家证券交易所,费城证券交易所要比它早 22 年,也更有名。

不过,纽约在 19 世纪末凭借其地理优势逐渐成为美国的贸易中心,纽约州的哈德逊河分别流经费城和波士顿的特拉华河及查尔斯河,更适合通航、冬天更不容易结冻。1825 年开通的伊利运河更是进一步加深了纽约的地理优势,令其成为商业和贸易中心,各个需要资金的公司都乐意在纽约上市。

大量来到纽约的移民也为纽约带来了创新、具有冒险精神的城市的名声,相比之下费城的投资文化要更谨慎。同时,让费城成为金融中心的美国第二银行在 1836 年没能续约、丧失了经营特权,让费城的金融影响力进一步下降。

这一切都让纽约超越费城,成为美国的经济中心,纽约证券和交易委员会自然受益于此。不过,委员会成为美国证券交易中心,还得归功于 1830 年代电报的出现。

1845 年,纽约人已经能够通过电报与许多城市联系,而纽约证券和交易委员会总是在第一时间尝试能够提高他们交易效率的工具,他们正是电报最早的消费者之一,而且 1867 年自动报价机和 1878 年电话出现的时候,委员会也立即采用了。

电报的出现让纽约的成交价格能够在第一时间传递到其他地方。到了 1850 年代,美国已经铺设了超过 1 万英里的电缆,而每个美国大城市的股票参考价格都以纽约为准。

成为美国证券交易中心的纽约证券和交易委员会成为日益庞大的机构,每日交易量迅速上升。而它的日常运转,依赖于高额的会员费及佣金。

就像《梧桐树协议》所写的那样,委员会会向所有的交易以固定比率收取佣金,也就是手续费,会员与非会员都需要缴纳,而且非会员的佣金率会更高。0.25% 的佣金率持续了半个世纪,之后根据经济状况不断进行调整,任何试图以低规定的佣金率收取费用的经纪人都有可能会被赶出交易所。值得一提的是,纽约证券和交易委员会在 1863 年改名为了纽约证券交易所。

这个制度持续了一百多年。直到 1973 年 9 月,美国证券交易委员会(United States Securities and Exchange Commission,下缩写为 SEC)宣布打算在一年半之后废除固定佣金制。

这自然引来了靠着固定佣金制获得大笔收益的纽约证券交易所的抗议,他们威胁说要起诉美国政府,而当时的主席 James Needham 声称灵活的佣金定价将会“给大多数人带来灾难”,经纪人们则嘲讽干涉交易所运作的 SEC 的全称应为 Soviet Economic Committee(苏联经济委员会)。

但出乎华尔街意料的是,1975 年 5 月 1 日正式废除固定佣金制这件事,并不是他们的末日,反而给他们带来了更多的生意。新的佣金制度令股票经纪人的佣金减少了 50%,大幅降低了交易成本,让投资者愿意进行更多笔交易。

举一个简单的例子你就能够感受到两种不同的收费制度的区别。如果你在 1975 年 4 月 30 日买入 100 股 25 美元的股票,按照当时的固定佣金率,你至少要给 49 美元的佣金。但如果你是今天买同样 100 股 25 美元的股票,线上的股票经纪人只会向你收取 10 美元的佣金。如果算上通货膨胀的影响,两次交易成本的差距只会更大。

实际上,除了外部监管以外,纽约证券交易所内部也进行了不少改革来确保交易有序进行,降低交易风险,保障他们会员的利益。而这些改革,在如今全球各个交易所的规定里显得非常普通,但在当时可都是具有开创性意义的。

在纽约证券交易所的诸多交易里,有一种被称为“time bargains”,也就是我们现在所熟知的期货交易,交易双方会约定在未来的某个时间以某个价格交易某个数量的股票,而那时的期货交易能否进行取决于双方是否遵循诺言。

交易者自然不希望自己碰到不守诚信的交易对象,每个人心里往往会根据自己的经验和听来的传闻开出一份黑名单。1834 年,委员会开始正式有一本黑名单(the Black Book),所有会员都必须公开向委员会报告违反约定的人,违约的人都会被列进黑名单里,从而警告其他人不要与这些人进行交易。

除此以外,纽约证券和交易委员会还在 1856 年推出新规定,想要上市的公司必须填写申请,之后委员会的会员会进行审查、投票决定是否允许其上市——这也就是我们现在所熟悉的 IPO。在此之前,就算你开的公司存在诸多问题,但因缺乏审核环节,依然能够很轻松上市,获取投资者的资金。

不过,到了 20 世纪 60 年代,纽约证券交易所却不再跟得上时代的变化了。

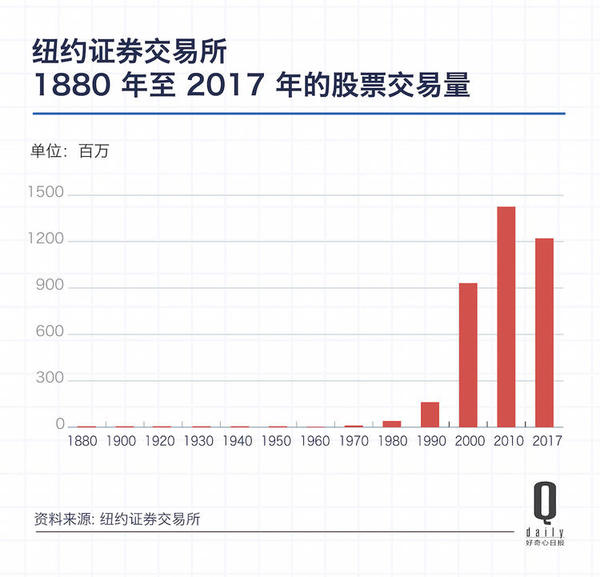

1968 年,纽约证券交易所碰到前所未有的危机。在 3 年里,每日平均股票交易量增加了一倍多,达到了每天 1200 万股。

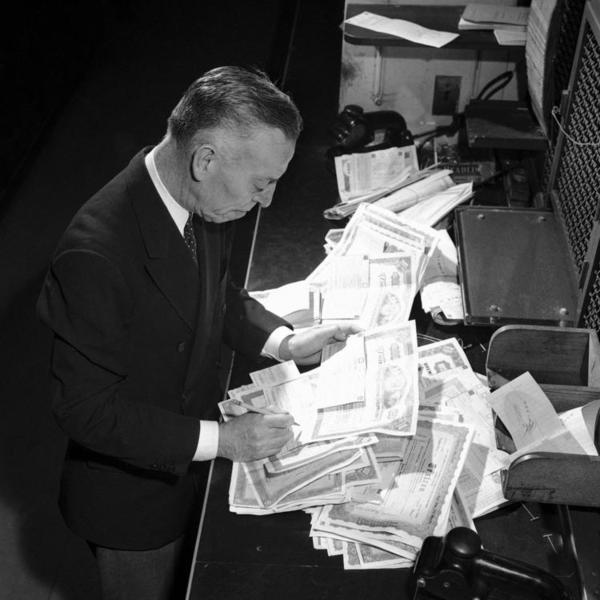

而那时的交易所仍然在用纸进行记录、结算、清算,而这样交易量的文书工作量之大可想而知。这一年的“文书危机”(Paperwork Crisis)迫使纽约证券交易所在问题严重的月份里把交易日限制为一周四天,周三暂停交易。在一些不那么严重的时候,他们会提早结束交易。

文书危机不止是纽约证券交易所的问题,在这进行交易的公司可能都受到了影响,因为他们没办法获得完整的交易记录。“持续不断的文书问题变成了一场灾难……以很多公司失去对他们的记录和成本的控制的方式。”奥本大学的历史教授 Wyatt Wells 说。

1969 年与1970 年这两年中,纽约证券交易所的成员公司里有 100 多家公司因为被并购或者清算而结束经营,非会员公司倒闭的数量难以计算但也不少,而这都与文书危机密不可分。

不仅如此,在混乱之中,有价值超过 4 亿美元的证券被盗。纽约证券交易所的总裁 Robert W. Haack 在 1971 年将文书问题称为“痛苦的”教训。

纽约证券交易所因此被迫进行改革。1976 年,他们开始引入“指定委托单周转系统”(designated order turnaround,缩写为 DOT),1984 年又改进为 Super-DOT,放弃用纸记录交易,用电子方式传递指令。1982-1995 年间,纽约证券交易所投入了超过 10 亿美元来应对迅速增加的交易量。

而这只是个开始。

不断创新高的交易量并不是纽约证券交易所所要面对的最严峻的问题,1971 年成立的纳斯达克证券交易所(NASDAQ) 迅速成为了纽约证券交易所最强劲的竞争对手。

不同于纽约证券交易所,纳斯达克完全电子化,没有实体的交易场所,他们采取做市商制度,做市商会提供大量竞买和竞卖的价格,计算机自动处理这些价格,通过电子方式向各地的投资者显示最优报价,买方卖方再也不用等合适的交易对象出现才能进行交易了。

1990 年代,纳斯达克宣称自己所采用的做市商制度优于传统证券交易所所用的交易员制度,当所有市场都电子化之后,它将会成为证券交易市场的未来。到了 2005 年,纽约证券交易所进行的大量交易里,还只有大约 10% 是通过电子方式进行匹配。

最有名的那些科技公司在 IPO 时往往选择的是纳斯达克:1971 年的英特尔、1986 年的甲骨文与微软、2004 年的谷歌,纳斯达克指数不断上涨。而能否吸引到大公司 IPO 对纽约证券交易所来说至关重要,这不只是关于这些公司上市时缴纳的费用,还有未来大量的交易,以及公众对交易所的重视程度——这往往也与交易量有关。

纽约证券交易所为此做出了相应的改变,显示自己是一家更乐意使用新科技的公司。比如 1979 年对交易大厅进行现代化改造,1995 年开始改善交易员所用的科技,随着科技进步给他们更换手持终端、光纤技术、手机、高清显示屏等等设备。

除此以外,2008 年开始纽约证券交易所创建了一套对创业公司更为友好的上市要求,降低上市公司的市值要求,不再要求公司已盈利两年。他们同时不断加强自己的电子交易系统,提高对科技公司的吸引力。

这些做法收到了成效,许多科技公司愿意在纽约证券交易所上市,比如推特、阿里巴巴。到了 2012 年,在纽约证券交易所上市的科技公司的数量终于超过了纳斯达克。

但对纽约证券交易所来说,只是进行内部变革还远远不够,而且光靠佣金和会员费已经不能够支付他们的开销了,他们开始将目光投向了其他公司,并寻求外部资金。

于是,在经纪人和交易员抵制了几十年电子交易之后,2005 年 11 月,纽约证券交易所宣布将会在第二年年初收购电子贸易公司 Archipelago,成为公开上市公司。他们还推出了自己的电子交易系统,提高交易的精度和速度。

接下来则是一个接一个的并购与被并购。

2007 年纽约证券交易所与泛欧交易所(Euronext NV)合并,史上首个跨大西洋股票与衍生品市场诞生,新公司纽约泛欧证券交易所(NYSE Euronext)价值 200 亿美元。2008 年纽约泛欧证券交易所收购美国证券交易所(American Stock Exchange),成为全国第三大期权交易市场。

2013 年网上期货交易平台公司洲际交易所集团(Intercontinental Exchange,缩写为 ICE)以 82 亿美元的价格收购纽约泛欧证券交易所。在这笔交易宣布时,纽约证券交易所数年来拥抱电子交易的做法已经有了成效,那标志性的交易大厅所处理的股票交易量占总交易量的比例,只剩下 20%。

“交易大厅会变成古罗马广场那样的地方。是个参观的好地方,但已经没什么正在进行的东西了。”华尔街历史学家 Charles Geisst 如此概括交易大厅的现状。

确实,纽约证券交易所也已经变得远不如过去那样重要了。

1914 年,因为第一次世界大战,将近有半年,纽约证券交易所停止了交易,全美国的证券交易因此几乎处于停滞状态。

2015 年 7 月 8 日,因为技术故障,上午 11:32 至下午 3:10 期间,纽约证券交易所暂停了交易。然而现在纽约证券交易所只处理美国股票交易中的 14%,投资者不再依赖于传统交易所来交易股票,有些交易公司甚至没意识到出问题了。

“唯一受到影响的,只是交易所本身。”金融市场研究公司 Tabb 集团的创始人拉里·塔布(Larry Tabb)如此表示。

制图:冯秀霞

题图:Pexels、Flickr、pixabay

- 好文

- 钦佩

- 喜欢

- 泪奔

- 可爱

- 思考

凤凰科技官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128