分析干货:45亿美元买优土,阿里股价能“扶上墙”吗?

2015年10月18日 10:40

来源:凤凰科技

阿里巴巴不断扩大生态布局的脚步并未放慢——花大价钱砸出来的这些新业务,能扭转阿里股价的颓势,赢回投资者信心吗?

优酷土豆

周五,阿里巴巴(NYSE: BABA)向优酷土豆(NYSE: YOKU)抛出了总价逾45亿美元的收购要约。优酷土豆当日收报24.91美元,大涨21.93%,阿里巴巴收报71.99美元,微涨0.29%。在股价长期低迷的形势下,阿里巴巴不断扩大生态布局的脚步并未放慢——花大价钱砸出来的这些新业务,能扭转阿里股价的颓势,赢回投资者信心吗?

在阿里股价低迷拖累马云财富缩水,将胡润百富榜“中国首富”之位让给万达集团董事长王健林之后,美国知名财经网站SeekingAlpha上一位法兰克福金融管理学院的学生Christopher Kuehnel却发表了一篇获得很多认可和推荐的长分析文,从公司基本面、竞争对手、市场风险等方面详述了阿里股价遭低估的看法。

以下为电商分析师独家编译全文:

分析摘要

阿里巴巴具备可观上涨潜力,目标股价104.50美元;

其营收和利润提供了高增长和高盈利的潜力;

最近的股市动荡导致阿里巴巴股价遭到低估;

与潜在回报相比,买入该股的风险可以说是非常低的。

分析主题

截至2015年10月10日,阿里巴巴的市值为1726.29亿美元,股价为68.71美元。由于最近的市场动荡、短期投资者(比如那些关注季度业绩的资产管理公司)的退出和乔治·索罗斯(George Soros)等投资大亨最近对阿里股票的抛售,我认为,阿里股价低于其公允价值。阿里巴巴的核心和非核心商业活动以及最近的少数股权投资和收购,都在前途无量的中国和东亚地区拥有不俗的增长和盈利前景,但这些因素都没有充分体现在目前的估值中。

市场分析/增长机会

随着消费者从实体店转向网店购物,电子商务行业已经经历了迅猛增长。在用户看来,在网上购买商品再通过快递送货上门,是一种更加便利的购物方式。另外,通过互联网也很容易接触到目标受众。电子商务所需的商品库存成本更低,而且基本不需要像实体店那样支付店面租金。因此,电子商务行业的增长率和潜在利润率远高于传统零售业务。2014年的电子商务总销售额为1.3万亿美元,在2018年有望增长到2.5万亿美元。另外,中国和东亚的GDP增速高于平均水平,中产阶级的规模也在壮大,科技和电子商务正在蓬勃发展。以美元计算的中国GDP将在2030年之前保持每年4.5%至5%的增速。

阿里巴巴占据有利地位,有望从东亚的市场和经济形势中获益,在中国市场尤其如此。此外,电商购买行为还在继续从PC转向智能手机。不过这可以被视作是一大挑战,因为目前,通过智能手机上的社交网络、互联网和电子商务,都难以获得大量收益。这一点可以从阿里巴巴及其竞争对手的变现率中看出,其在智能手机端的变现率远低于PC端。

然而,阿里巴巴却是能够持续提升其变现率的——从2014财年第一季度的0.58%,增长到2015财年第三季度的1.96%,第四季度略降到1.73%。但必须注意的是,春季的业务情况较其他季度有所疲软。我相信,由于阿里巴巴投入了大量研发费用来支持移动软件的发展,以此增强用户体验,并提升变现率,其变现率可以达到2.5%至3.0%之间(包括PC端在内,PC端的变现率最近一直保持在3%左右)。

竞争对手分析

由于电子商务的前景广阔,而且进入门槛较低(开设网店不需要太多库存和设施),在中国市场尤其如此,所以越来越多的竞争对手将会进入这一市场,抢夺中国第一大电商企业阿里巴巴的市场份额。然而,规模能够与阿里巴巴比肩的竞争对手相对较少。全球市场的主要对手包括亚马逊、eBay、MercadoLibre(拉美最大电商),中国国内的主要对手是腾讯、京东和唯品会。

腾讯(HK:00700)

表面看来,很多人都不会将腾讯列为阿里巴巴的竞争对手。然而,腾讯却在电子商务和网络支付服务领域拥有专利技术。再加上腾讯为其庞大的用户群(2015年1月,QQ用户总数超过8.3亿人)提供了各种服务,加之京东与腾讯的合作,使得该公司成为了阿里巴巴未来的一大潜在竞争对手。

亚马逊(Nasdaq: AMZN)

规模庞大的全球竞争对手。然而,亚马逊此前一直未曾盈利,今年有望实现收支平衡。

eBay (Nasdaq: EBAY)

eBay的市值为296亿美元,是与阿里巴巴模式最为相似的西方企业。然而,eBay通过交易额(GMV)获取的收益率远高于阿里巴巴,为10.8%。这表明当一家公司在某个领域或市场确立地位后,可以实现较高的变现率。

京东(Nasdaq: JD)

在中国市场,京东是一个实力强大的竞争对手,其在2015年第一季度的市场份额为23%(2013年为17.5%)。然而,京东商城是通过牺牲利润的方式实现快速扩张,2014财年净亏损20.88亿美元,营业亏损9.35亿美元。

唯品会(NYSE: VIPS)

简而言之,唯品会的商业模式就是购买积压的库存产品,然后以低价出售给消费者。该公司的业务模式比较新奇,但却取得了巨大成功。不过,这对阿里巴巴的威胁很小,毕竟该公司的业务相对专注,现有模式很难移植到其他业务线中。

MercadoLibre (Nasdaq: MELI)

该公司一直难以增加每股收益。阿里巴巴已经通过速卖通抢夺了MercadoLibre的部分业务,跻身巴西三大电子商务网站之一(排名依据是品牌认知度和销售额)。

投资主题——价值驱动因素

市场目前之所以对阿里巴巴持谨慎态度,是因为市场竞争加剧,加之股市处于动荡之中,尤其是在2015年的夏季。因此,阿里巴巴集团目前的股价远低于公允价值(当前股价为68.71美元,目标股价为104.5美元,表明短期上涨空间为52.1%)。

阿里巴巴股价被低估的原因有以下几点:

1)阿里巴巴2015年展开了大量的收购和投资,但却没有体现在其股价中。阿里巴巴开展的有前景的股权投资包括:

——以5.9亿美元收购手机厂商魅族30%的股权。魅族目前的估值约为60亿美元;

——2015年8月以5亿美元投资Snapdeal,这家网络折扣零售商拥有不俗的增长率和利润率,与唯品会相当。此外还投资了用车软件Lyft和Snapchat(阅后即焚照片分享应用)等著名公司;

——今年7月向新加坡邮政追加2.06亿美元的投资,可以借此获取优质的海外物流服务,将配送天数从70天缩短到35天,并继续获取供应链的价值;

2)中国股市还没有从今年夏天的暴跌中恢复。中国政府甚至出资救市,以稳定市场,而且暂时禁止卖空,还将追究相关人士的刑事责任。这已经导致很多投资者丧失了对中国股市的信心。

3)资产管理公司等短期投资者已经抛售该股,一方面是因为股价下跌,另一方面则是因为他们需要考核季度业绩。这触发了更多的抛售,使投资者得以从这一股价低位中获得可观的回报。另外,BBC今年8月报道称,亿万富豪索罗斯已经清空了所持3.7亿美元的阿里股票。

股价催化剂

1)支付宝的大股东蚂蚁金服可能在2016年IPO,而阿里巴巴持有后者的部分股权,约为9%(估值约为60亿美元)。阿里巴巴还有可能处理部分投资,例如对魅族或滴滴快的的投资。

2)上证综指似乎在3000点左右见底,并且在9月和10月开始进入正常的震荡区间。这有可能提振海外投资者的信心,尤其是资产管理机构(他们通常担心异常波动)。这有可能吸引更多投资者关注有前景的中国投资机会。

阿里巴巴在本土和全球市场拥有巨大营收增长前景,平均来看,分析师都推荐买入该股,平均目标股价为89美元。

下行风险

阿里巴巴面临的主要风险因素包括:

——中国股市继续动荡,这有可能对阿里巴巴产生溢出效应,因为该公司的分支业务在中国运营,并由此产生绝大多数的营收。由于股市震荡趋缓,而且在9月和10月基本确立了3000点的底部,所以我认为阿里巴巴面临的这一风险很低。

——电子商务行业的激烈竞争可能降低阿里巴巴未来的市场份额,减少其营收增长,并因为价格战而损害其盈利能力。由于阿里巴巴平台提供的价格已经很有竞争力,而且免费提供很多服务,加之其在中国的电商市场确立了领头羊的地位,市场份额大于50%,所以这项风险同样很低。

——来自中国政府的干预可能伤及其大好前景。如果中国政府决定监管电商市场,便有可能严重影响到阿里巴巴的发展。基于这样的考虑,中国政府已经致力于建设一个更加开放的经济环境,加之其对阿里巴巴的业务收取了营业税,所以我不认为他们拥有需要严格监管的主要动力。

这些因素,再加上消费者偏好的转移,或者中国与世界经济增速的放缓,都有可能降低对阿里巴巴的前景预期。考虑到阿里巴巴对有前景的市场和在研发上展开了大举投资,加上其股价被大幅低估,在销售额增速放缓的情况下出现盈利下滑是最可能有的结果。假设阿里巴巴销售额的复合年增长率为11%与净利润率企稳是发展下行下的情况,其每股股价应该为50.9美元,较目前有25.9%的下跌空间,但这并没有计入阿里巴巴各个子公司的公允价值。

估值

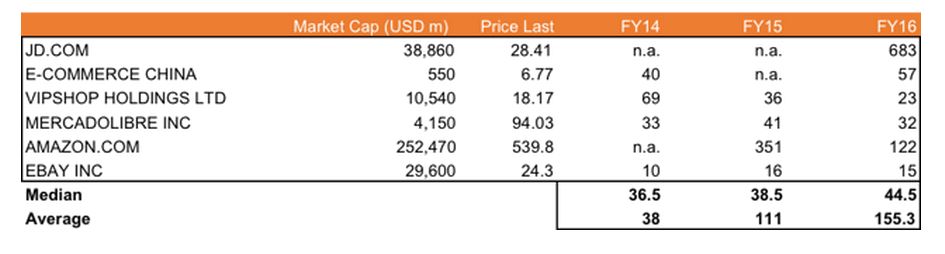

数据比较

为了能够找到类似的重要上市公司,我查找了以电商业务为核心的电商公司,而且要在市值、主要运营市场和财务数据(营收和盈利)方面与阿里巴巴相似。然而,由于阿里巴巴的市值过于庞大(超过1700亿美元),所以可供对比的对象很少。

尽管在“竞争对手”分析部分列举了它们与阿里巴巴的主要区别,但总而言之,没有一家公司在所有关键指标上都与阿里巴巴非常相似。另外,其中一些公司尚未盈利,而且营收的统计口径也与阿里巴巴不同。因此,我选择市盈率作为最合适的指标来评估阿里巴巴目前的公允价值。

竞争对手指标

在上图中,我分别列出了各个企业于2014年、2015和2016年的市盈率,这些数据与彭博统计的基本一致。由于阿里巴巴的盈利和营收增速快于多数竞争对手,我选择将其2018财年(截至2018年3月)的市盈率保守地定为39倍,其中每股收益为3.4美元(假设流通股本为28亿股),使用10.5%的权益资本成本进行贴现(隐含折现系数为0.788),阿里巴巴的目标股价为104.50美元。

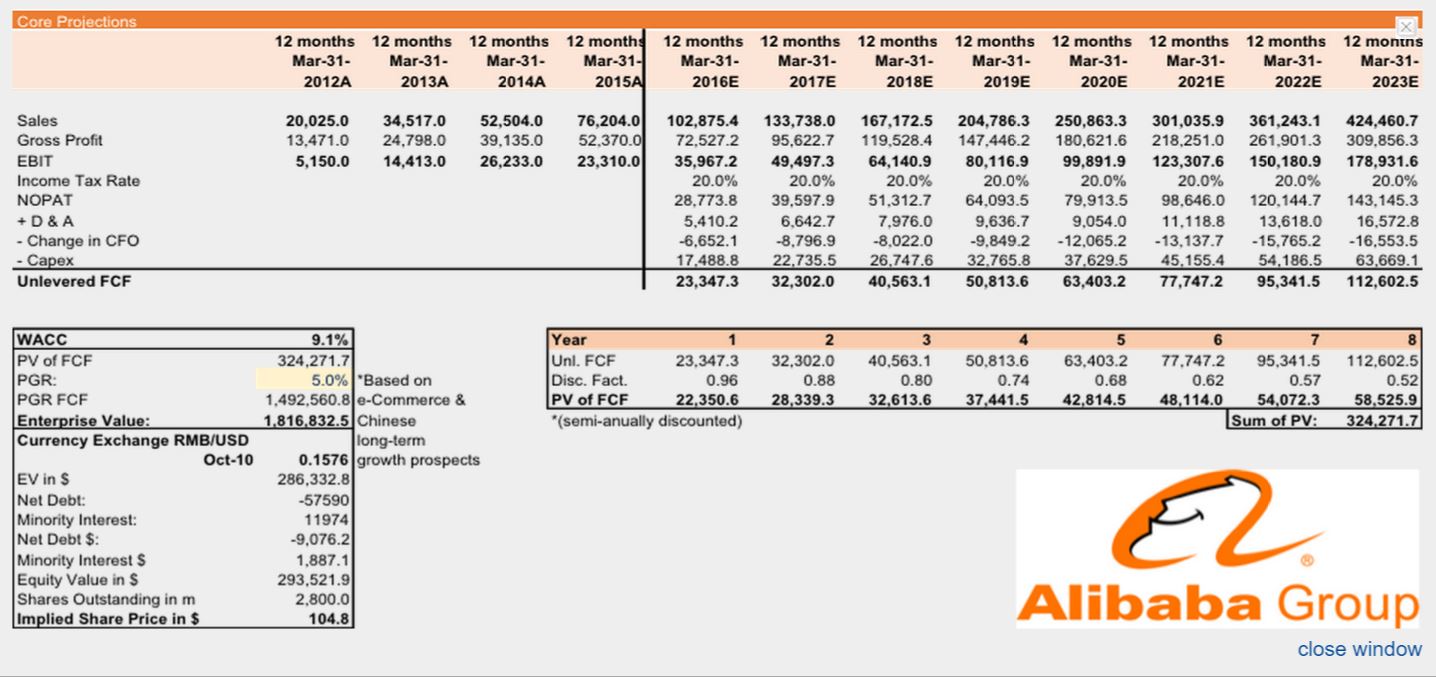

现金流贴现分析

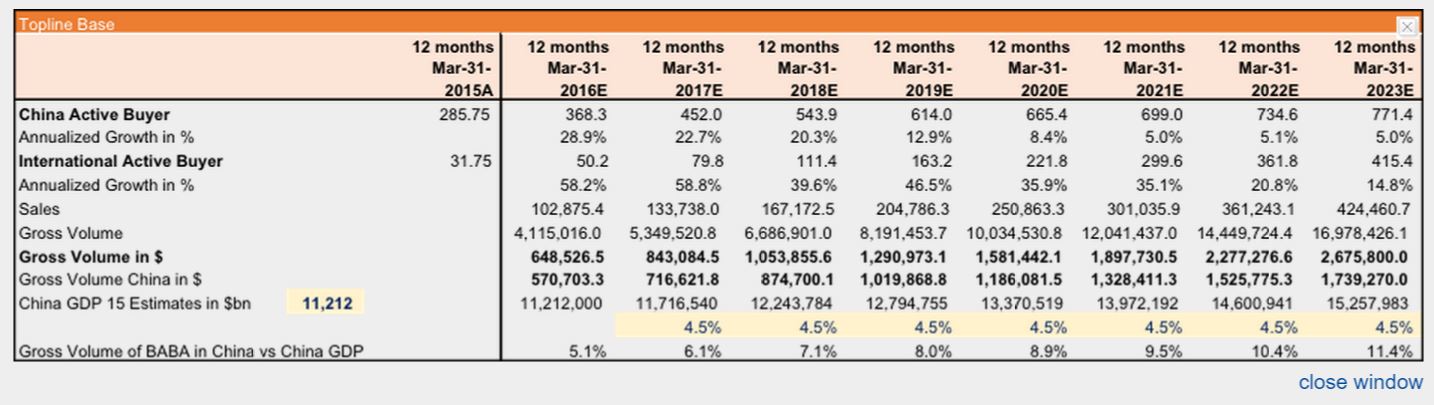

现金流贴现分析围绕阿里巴巴过去的财务表现展开,重点是其最近期的情况,比如说更慢的营收增长以及潜在的规模经济与范畴经济等趋势。我通过两个方面的因素来确定营收变化的基本趋势:一是中国GDP的预期增长,二是随着时间推移,中国经济与全球市场的联系会越来越紧密。

现金流贴现分析

1)在对中国和海外买家数量进行估测时,我使用了历史增长率的数据,并让其随时间推移而不断降低,以体现市场的日益成熟;

2)我用到了中国每年的GDP增长预期,对截至2030年的同比平均增长速度进行了预估。这也是一种保守的做法,旨在确保阿里巴巴在中国的交易额不会在中国的GDP中占有任何不合理的比重。虽然这种直接比较未经深入分析,但可以确保对阿里巴巴的增长预期是一种合乎情理的估计。

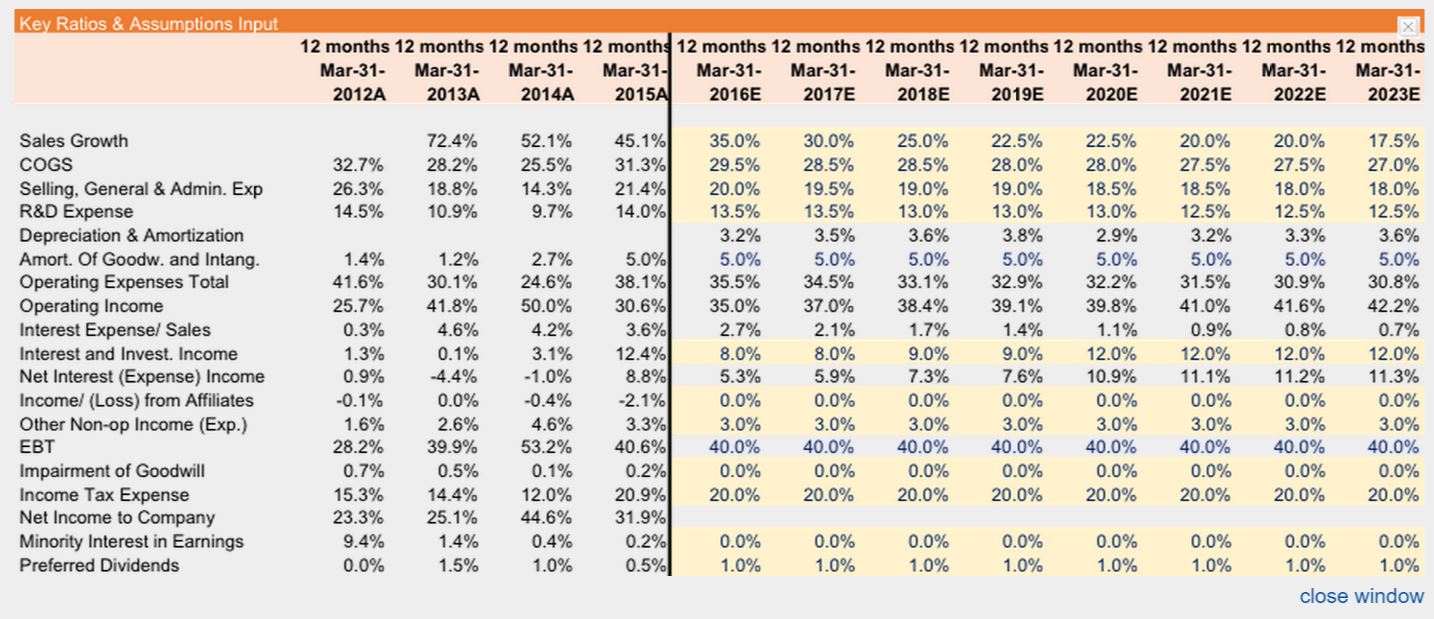

现金流贴现分析

1)在上图中,你可以看到用于现金流贴现分析的假设和重要比率,以及用于自由现金流计算的核心预期数据。销售额预计在2016财年以35%的速度开始增长,在2023财年降至17.5%的增长速度;

2)如果没有做出特别的说明,绝对数都是以人民币计的,适用的货币汇率是0.1576美元兑1元人民币(约合6.345元人民币兑1美元),高于平均汇率。但是,我之所以采用这种汇率,是因为从长期看,中国政府有意让人民币升值,令其回到公允价值水平,而人民币的公允价值高于当前水平。当前人民币的价值之所以被严重低估,是因为中国政府购买了巨额外汇,用以支持廉价大众产品的出口;

3)基于规模经济与范畴经济,以及销售额的大幅增长,我坚定地认为阿里巴巴至少可以轻微优化其成本基础。由于阿里巴巴自己没有库存,也没有自己的仓储中心,如何确保提供一个高质量、对用户友好的、安全的交易流程,是该公司目前唯一关注的事情。因此,我估计其销售成本占比(指占销售额的比重,下同)将从2015财年的31.3%降至2023财年的27%;销售、一般、与管理费用占比将从21.4%降至18%;研发费用占比14%降至12.5%。这种成本优化过程是随着时间推移,我做出的保守估计。因此,我认为阿里巴巴的实际表现最终可以优于这些估计;

4)折旧与摊销费用随时间推移不会发生太大变化;

5)20%的所得税税率估计也将继续保持在这个水平。

现金流贴现分析

1)阿里巴巴在营运资金(working capital)上的净变动会随着时间的推移越来越小,因为以前短期非金融债务的增长速度超过了当前营运资产(operating asset)的增长速度;

2)资本开支预计在2015财年占销售额的比重为7%,到2023财年降至5%,因为阿里巴巴的业务性质并非资本支出密集型,不过,随着销售额的大幅增长,总资本开支还是会保持增加;

3)我参考中国10年期政府债券将“中国式”无风险收益率定为约3.5%,以反映新兴市场(波动更大的)状况,同时采用中国股市历史风险溢价7%的数据。因此,权益资本成本(非加权)为10.5%,阿里巴巴的历史长期利率为5%,将这一比率也当作税前债务成本,最终得出加权平均资本成本(WACC, weighted average cost of capital)为9.1%;

4)考虑到中国经济较全球经济与成熟市场增长更快,以及电商行业的发展可能超过中国GDP增长的速度,我采用了相对较高的永续增长率(perpetual growth rate)数据。

综上所述,我认为阿里巴巴的股价可以达到104.50美元,而永续年金价值比例(perpetuity value proportion)也相当高。不过,我仍然认为以上估值相当保守,仅仅反映了阿里巴巴的公允价值,因为还有很多价值潜力未被计入上述估值过程。我的观点是,阿里巴巴的股价在未来六个月将很快有相当大幅度的上涨。![]()

凤凰科技官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128