韩束的“膨胀”,更像是为抖音“打工”

在消费分级之下,广普消费群众对价格更加敏感。这一经济周期背景下,“韩束”的短视频出圈打法,直接带动上美股份市值暴涨一倍。

但在我们看来,偶发性因素的存在和缺乏内涵的品牌,终将在风口转向时回归平静,而重启线下渠道又或将反噬利润,因此上美股份的未来并不容易。

01 业绩炸裂市值暴涨

2022年底,上美股份登陆港交所。但首年业绩却大幅下滑,营业收入同比降26.08%至26.75亿元,归母净利润腰斩56.64%至1.47亿元:

(1)旗下三大核心品牌(韩束、一叶子、红色小象)营收分别为12.67亿元、5.3亿元和6.55亿元,分别同比下滑22.32%、36.22%和24.8%,其他品牌构成的矩阵整体亦下滑22.03%;

(2)全渠道下陷:线上渠道降幅25.68%、线下渠道降幅25.81%。这份“沉甸甸”的业绩,正如上美股份分销事业部销售总监傅子翀在中国化妆品趋势大会(第九届)发言中感叹道:“2022年,办公区域只能见到三个字——“活下去”,因为我们感受到了从未有过的危机。”

2023年,上美股份一扫颓势,营业收入同比增长56.67%至41.91亿元,归母净利润更是激增213.61%至4.61亿元,炸裂的业绩助推上美股份在低迷的港股市场表现惊人:

从在百亿港币市值徘徊的“水平向右织布机”蜕变为大牛股,2024年第一季度市值飙涨翻倍,一度突破200亿元港币。

02 运气还是实力?

上美股份2023年的业绩增长主要集中在“韩束”上。其功能定位于“抗衰护肤”,覆盖25岁至40岁的女性主力消费群体,该品牌在2023年贡献30.9亿元营收,同比增加18.23亿元,暴涨143.88%。

而同样面向大众(“性价比”产品)的“一叶子”(“天然肌肤修护”,覆盖18至35岁女性)和“红色小象”(聚焦母婴群体,在2023年转向针对大童)营收却分别减少1.74亿元和2.79亿元,同比下滑32.83%和42.59%;此外,中高端新品牌“Newpage(一页)”放量贡献1.45亿元增量(同比增长65.02%)承担了其中高端市场其他品牌的下行压力。

“韩束”的增长既有宏观的必然因素,又有战术上的偶然成份。

首先,2023年防疫政策优化之后复苏不及预期,且金融资产(权益、地产)的大幅缩水叠加悲观情绪导致出现严重的消费分级现象,广普群众的消费回归理性,并且在性价比的衡量中对价格更加敏感;

而“韩束”的定位和套装化的销售方式(“买1发10”从量上极具价格吸引力)恰好满足消费降级群体的“一站式”需求。

其次,被业界形象地成为最会“烧广告”的上美股份,在2023年抓住短剧的火爆,通过与顶流达人共创短剧植入“韩束”,10亿级别的播放量大幅提高其品牌的曝光度,并且借助抖音在电商的迅猛势头,加大线上自营投入,使“韩束”2023年在抖音上的GMV增长3.74倍至33.4亿元。

根据蝉妈妈数据显示,2024年一季度,韩束在抖音以19.82亿元的GMV再度霸榜抖音美妆品牌榜单,但是势头开始扭转:2024年1~3月份GMV分别为7.33亿元、6.27亿元和5.82亿元,重点在于年度首个销售窗口期“3·8”妇女节的三月份GMV却持续下滑。

显然,在消费分级的天时之下,通过抖音的地利结合短剧植入广告造就的人和共同促进了“韩束”的出圈,实力上的确应该承认管理层战术打法的敏锐及犀利,但爆红的“韩束”也有幸运女神的站队:

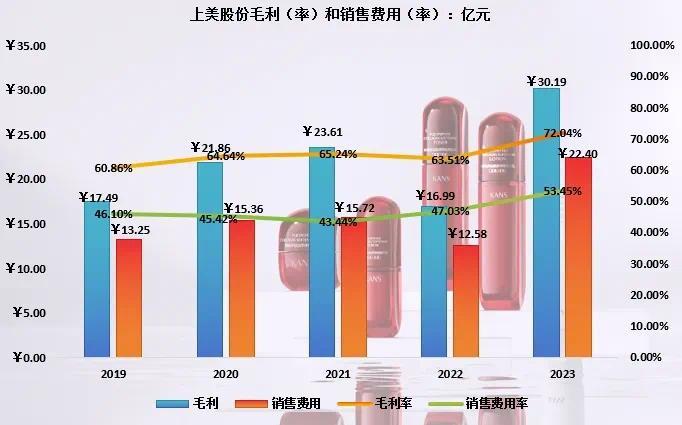

2023年,上美股份销售费用同比增长78.06%至22.4亿元,53.45%的销售费用率侵蚀近七成半的毛利率(72.04%),而从矩阵上看,其他品牌销售的大幅下滑亦证明营销上并不能带来联动效应。

03 仍待验证的“一抹红”?

“打广告,不一定能做成品牌;但不打广告,很难做成品牌。”这句来自上美股份创始人、实控人吕义雄先生的直言亦体现出管理层对于生意的经营战略:重营销,但品牌建设。

从营销的角度上看,广告的本质是为了提升受众覆盖面积,通过媒介触及更多的潜在用户提高产品的曝光度,但能否形成真正的品牌影响力的核心仍在产品的底蕴上。

上美的营销称得上真正为了销量而奋斗,巨额的销售费用树立的品牌近乎为“一抹红”,产品用途、功能、品牌定位都没有被显著的体现。

顶流化妆品IP李佳琦曾在一次直播中说:“什么是韩束?我只想起价格和无数的赠品。”显著的比较是,贝泰妮旗下的大单品“薇诺娜”同样通过营销迅速走红,差异化的底蕴在消费者的认知中刻下了“敏感肌”的烙印。

而“韩束”留下的印象是便宜,在短暂的消费分级中享受广普大众降级带来的效益难以在长期消费升级的趋势中维持,而品牌的价格带定位也难以通过涨价的形式抵抗通货膨胀。

从发展的轨迹上看,上美股份的管理层应该是意识到的:

(1)主力“韩束”定位大众,年龄段聚焦在25岁至40岁的女性;2014年至2015年先后通过同样定位大众的“一叶子”和“红色小象”进一步增加年龄段的分布,三大品牌基本实现了1至40岁女性的全覆盖。

(2)在实现年龄广覆盖之后,上美在2022年推出“Newpage/一页”、“安敏优”和“TAZU”将产品线覆盖到中高端用户,而“一页”和“安敏优”(作为功能性护肤品,针对“敏感肌”)更像是对“薇诺娜”的复制(事实上更体现出创新能力的不足),虎口夺食并不容易。

04 重启线下的悬念

2022年底,上美股份的管理层在复盘渠道之后发现CS渠道货品管控能力不足且暂时无力解决,因此在2023年暂停核心三大品牌的CS渠道的供货(保留百强零售店的合作),终止与所有代理商的合作渠道。

而“韩束”的爆发使得线上自营(抖音为主)贡献的营收占比高达85.59%,对单一渠道的依赖和“韩束”的崛起也让管理层在停顿一年之后重启“韩束”的线下之旅,于2024年起在全国布局135个代理商(2017年巅峰时期才88个代理商)。

但是根据傅子翀在《上美重返线下的信心》的主题演讲中所提及的战略规划上看,“韩束”重返线下或将面临尴尬的局面:线下渠道的核心在于提高“韩束”在线上流量的经济转化,但“韩束”的性价比定位本质上就与长期的消费趋势相悖,具有偶发因素的出圈能否持续是个难题。

另外,对串货和价格倒挂的敏感让傅子翀直言:“谁便宜一分钱,立刻取消合作”,即代理商的利润空间是由上美决定的并且全国统一,而产品本身不具备金融属性(涨价基础)注定代理商只能通过更高的销量来提升自身的利润,这极有可能夺走线上的份额从而降低上美整体的利润水平(对渠道的定价机制极为考究),并且代理商模式在“内卷”之下非常脆弱,一旦“韩束”站不住脚,整个CS渠道都将崩盘。

对于重启线下所提出的核心理念“超级品牌、超级品质、超级爆品、超级性价比”,其中性价比和爆品是事实的存在,品质如何由消费者投票(但是一旦产品便宜到某种程度,消费者对质量并不寄存太大的希望),而将“韩束”定位超级品牌,似乎显示出膨胀的心态。

最后总结全文观点:

从上美股份的发展轨迹上看,战略打法确实围绕着持续性,但“韩束”在战术上的成功不代表可复制和可持续,可选消费重营销是规律,但正如钟睒睒(农夫山泉)所言:“广告不是想出来的,必须从制造产品前开始就已经有了你的观念,你才能创造出一个好的广告”,能够持续让消费者买单的必然是产品力。

广告不是想出来的,必须从制造产品前开始就已经有了你的观念,你才能创造出一个好的广告”,能够持续让消费者买单的必然是产品力。