ASML:低端浸没式DUV对个别大陆厂商供应也将受限

独家抢先看

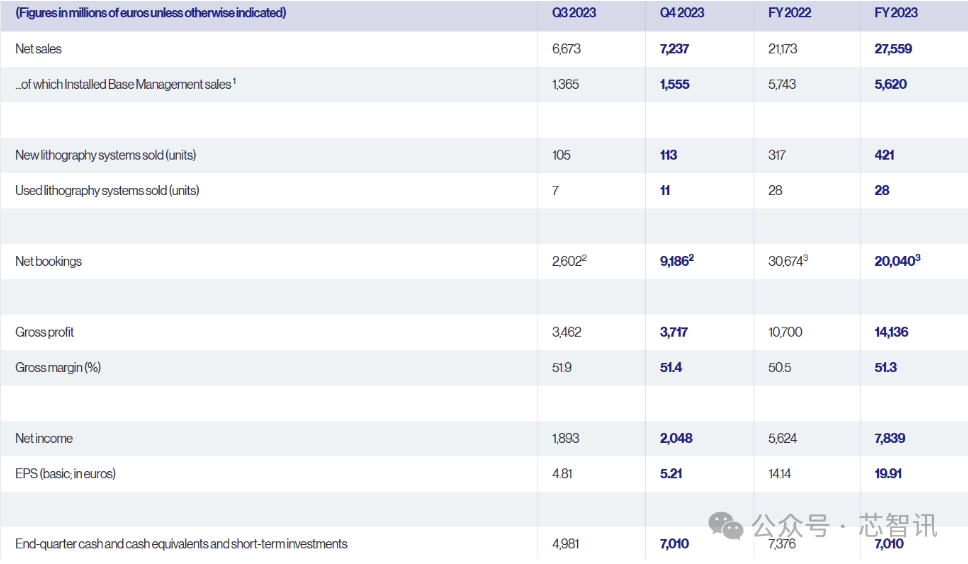

北京时间2024年1月24日下午,光刻机大厂ASML今日发布了2023年第四季度及全年财报,整体业绩表现高于市场预期。同时,ASML还缺认,个别中国大陆晶圆厂低端DUV光刻机的供应也将受限。

2023年四季度营收72亿欧元,中国大陆占比39%

具体来说,2023年第四季度,ASML的净销售额达到72亿欧元,高于市场的预期。其中,包括系统净销售额57亿欧元,安装基础管理销售额16亿欧元。四季度的毛利率为51.4%,也高于市场预期,净利润达20亿欧元

2023年第四季度新增订单方面,在经历了几个“平淡”的季度后,第四季度表现强劲,订单金额达到创历史新高的92亿欧元。从订单的构成来看,逻辑芯片厂商和存储芯片厂商各占一半;其中约56亿欧元来自EUV光刻系统。

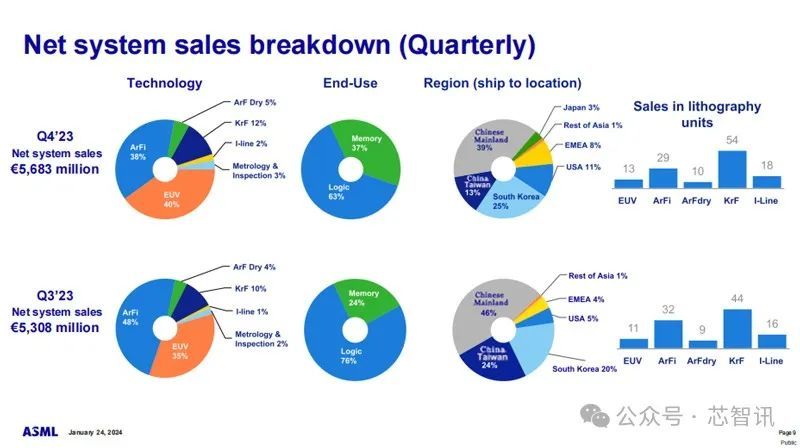

从具体的净系统销售细分来看,2023年四季度,ASML销售了13个EUV系统,29个浸没式DUV系统(ArFi),10个ArFdry系统,还有54个KrF系统,18个i-Line系统。营收占比方面,EUV系统占比高达40%,浸没式DUV系统占比38%。

从终端应用来看,2023年四季度,ASML的营收63%来自于逻辑芯片制造领域,37%来自于存储芯片制造领域。

从区域来源看,2023年四季度,中国大陆依然是ASML最大的营收来源,占比高达39%,不过相比三季度下滑了7个百分点。韩国贡献的营收占比25%、中国台湾为13%,美国为11%,日本为3%。

2023年营收276亿欧元,净利润78亿欧元

2023全年,ASML的净销售额进一步增长到了276亿欧元,同比增长30%,毛利率为51.3%,净利润为78亿欧元,每股收益为19.91欧元。

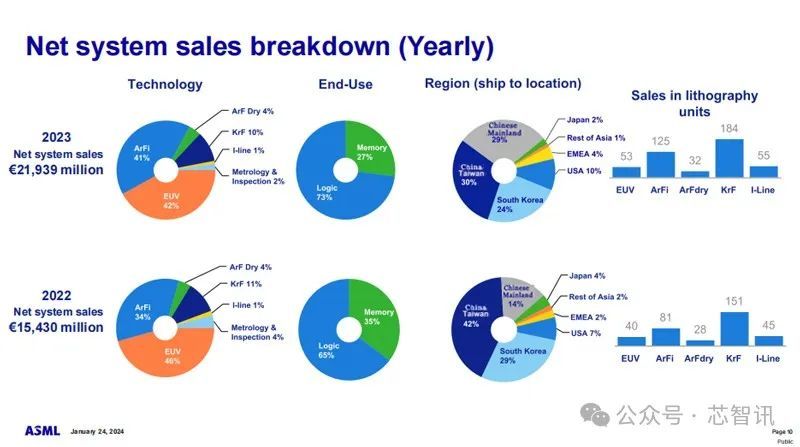

从具体的收入来源看,EUV系统2023年销售额增长30%,达到91亿欧元,包括53个EUV系统的确认收入(相比上年增加了13套)和42个EUV系统的出货量。这其中还包括了第一个High NA EUV EXE:5000系统的第一个模块的交付。

在DUV系统方面,2023年销售额同比增长60%,达到123亿欧元,包括396个系统的确认收入,其中包括125个浸没式DUV系统(相比上年增加了44套),ArFdry、KrF及i-Line系统的销量也均有增长,分别达到了32套、184套和55套。在此期间,ASML还交付了第一台NXT:1980Fi浸入式系统以及XT:400M i-line系统。

另外,由于YieldStar系统销售额下降,ASML的计量和检验系统销售额下降了19%至5.36亿欧元,这期间ASML交付了首个YieldStar 500系统。

在已安装的设备维护方面,由于升级业务减少,ASML该客户群业务营收同比下降了2%至56亿欧元。

从应用领域来看,2023年全年,ASML销售的系统收入73%来自逻辑芯片制造领域,27%来自存储芯片制造领域。

从区域来源看,2023年全年,中国台湾是ASML最大的营收来源,占比高达30%,不过相比上年下滑了12个百分点。这主要是由于中国大陆贡献的营收占比的快速提升,达到了29%,相比上年大幅增加了15个百分点。紧随其后的韩国占比24%,美国占比10%。

2024年净销售额预计与2023年持平

ASML预计,2024年的净销售额将与2023年基本持平,并预计2024年第一季度的净销售额约为50亿至55亿欧元,毛利率约为48%至49%。预计研发成本约为10.7亿欧元,销售及管理费用约为3亿欧元。

ASML总裁兼首席执行官Peter Wennink表示:“半导体行业当前仍处于周期性底部。尽管我们的客户对于半导体市场复苏态势仍不能确定,但一些积极信号已清晰可见——行业终端市场库存水平持续改善,光刻设备的利用率也始见提升。此外,我们在2023年第四季度的强劲订单增长(同比增长30%)也显示了未来的市场需求。截至2023年底,ASML未交付的订单总额仍高达390 亿欧元。尽管存在上述积极信号,我们对2024年仍持保守态度,预计全年业绩将与2023年基本持平。同时,2024年也将是为实现2025年大幅增长打好基础的重要一年。”

在财报会议上,ASML首席财务官 Roger Dassen进一步对于2024年的预期进行了分析:

Roger Dassen表示,“尽管我们清晰地看到我们的客户正在度过周期低谷,但如上个季度所言,不确定性依旧,市场复苏的态势和速度都还是未知数。与此同时我们也看到一些积极信号:第一,终端市场的库存水平已明显改善;第二,从光刻系统的使用率来看,虽未达到正常水平但也出现了显著提升,相信今年还将继续提升;第三,第四季度我们收到了创纪录的92亿欧元新增订单,我认为这也是一个向好的迹象。”

从市场分类来看:存储芯片市场将在2024迎来增长,这主要是由于制程节点的转变,以满足日益增长的先进存储需求。反观逻辑芯片市场,2024年将出现小幅下滑,因为今年将主要消化2023年的新增产能而非继续增加产能。

从业务划分来看:2024年EUV业务将出现增长;而非EUV部分会小幅下滑,主要因为浸润式光刻机的销售预计将少于2023年;装机管理销售额预计与2023年持平。

按季度来看,ASML 2024年下半年的业绩将高于上半年。

综合以上形势,Roger Dassen认为,“现在调整我们对全年的预期还为时太早,因此我们依然保持上个季度所分享的对2024年的业绩看法,即2024 年的业绩将与 2023 年持平。正如此前所说,我们认为2024年会是一个调整年,这一年我们将努力扩充产能,为2025年的大幅增长打好基础。”

在毛利率方面,Roger Dassen预计,ASML 2024年的毛利率将会低于2023年全年毛利率的51.3%。具体原因在于,虽然2024年EUV业务会增长,但浸润式光刻系统的销售会下降;与此同时,ASML还将投资扩大产能。

对于明年的毛利率表现,Roger Dassen则比较乐观:“我们对2025年的毛利率预期为54-56%。相比2024年,这会是一个跃升,上升的原因主要在于更高的EUV收入和2024年投资产能所获得的回报。”

出口管制政策影响之下,2024年中国市场将会如何?

众所周知,2023年9月1日,荷兰政府此前于6月底颁布的有关先进半导体设备的额外出口管制的新条例正式生效。这些新的出口管制条例主要针对的对象为先进的芯片制造技术,包括先进的沉积设备和浸没式光刻系统。这也使得ASML无法向中国大陆出口NXT:2000i及以上浸没式DUV设备。

虽然ASML此前所获得的许可,允许其在2024年1月1日之前能够继续向中国大陆出口,但是ASML此前发布的声明显示,荷兰政府在在当地时间2024年1月1日之前已经部分吊销了2023年发货NXT:2050i和NXT:2100i光刻系统的许可证,影响到了少数中国客户。随着2024年1月1日,之前的许可证的到期,ASML已经无法继续向中国大陆出口相关受限设备了。并且,后续也无法获得新的许可。

Roger Dassen表示,“对于出口管制,荷兰和美国最新颁布的出口管制法规已经生效。在政府与我们的后续沟通中,对其出口管制的适用范围和影响进行了进一步澄清。可以预计的是,2024年我们将不会获得向中国大陆发运NXT:2000i及以上浸润式设备的出口许可证。”

此外,Roger Dassen还进一步指出,“个别中国先进芯片制造晶圆厂将无法获得发运NXT:1970i 和 NXT:1980i 浸没式DUV设备的许可证。”

随着出口管制政策全面实施,将会对2024年ASML中国业务带来多大的影响呢?

“正如第三季度时所言,我们认为出口管制会影响2023年中国市场10%-15%的销售额。”Roger Dassen表示:“截至目前,2023年生效的出口管制规则,我们认为其也将影响2024年中国市场10%-15%的销售额,然而我们仍可以看到终端市场中成熟制程市场的需求依旧旺盛。”

另外,对于2023年以来,ASML对于中国大陆交付的光刻机数量和销售额持续大幅增长,来自中国大陆的营收占比也持续维持较高水平的问题,Roger Dassen也做出了解释。

“首先,交付给中国大陆的大部分设备是基于2022 年甚至更早的订单。过去几年包括中国大陆市场在内的全球订单交付率相对偏低,实际低于50%。因此,当其他客户的需求时间节点发生了变化,我们能够向中国大陆客户交付已经预订的设备。中国大陆地区的交付量在增加,与此同时其他地区在减少,所以中国市场所占的份额相对出现明显上升。发运到中国大陆的设备主要针对成熟制程客户。这部分的市场需求很稳定,去年很稳定,未来的需求也将继续保持稳定。”Roger Dassen说道。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”